2019年5月13日、国税庁のサイトに、「祖父母などから教育資金の一括贈与を受けた場合の贈与税の非課税制度のあらまし」が掲載された。

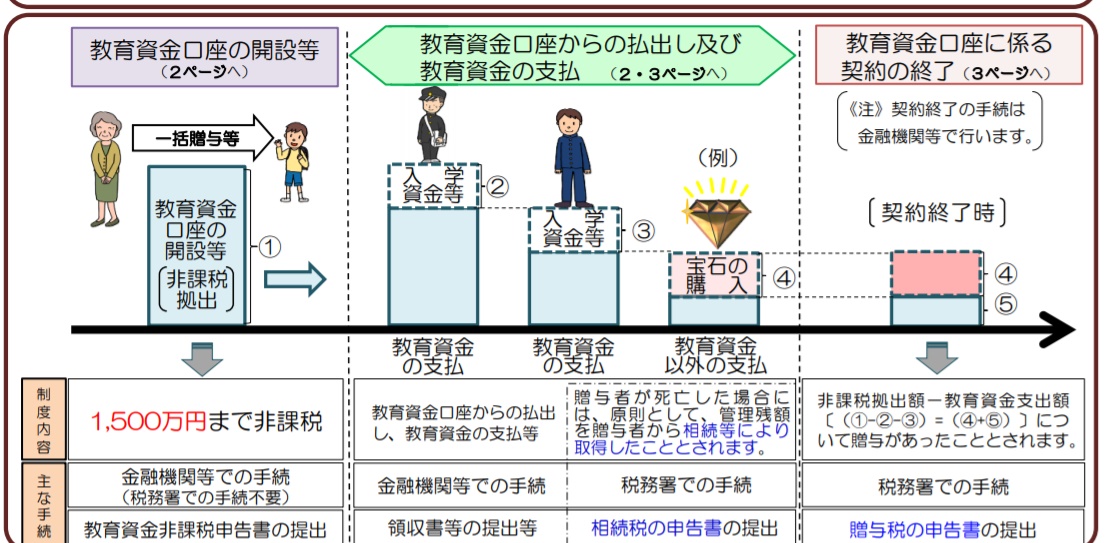

30歳未満の人(受贈者)が、金融機関等との一定の契約に基づき、受贈者の直系尊属(祖父母など)から、教育資金の一括贈与を受けた場合の非課税制度だ。

期間は、平成25年4月1日から令和3年3月31日までの間となっている。

1,500万円までの金額に相当する部分の価額について、金融機関等の営業所等を経由して教育資金非課税申告書を提出することにより、受贈者の贈与税が非課税となる。

この非課税制度の適用を受けるためには、教育資金口座の開設等を行う。

教育資金非課税申告書をその口座の開設等を行った金融機関等の営業所等を経由して、信託や預入などをする日までに、受贈者の納税地の所轄税務署長に提出する。

贈与者が死亡した場合の、相続税の計算。教育資金口座の契約が終了した時点での、残額についての贈与税の計算なども知っておく必要がある。

また何が教育資金にあたるのかも、チェックしておきたい。

父母などから結婚・子育て資金の一括贈与

画像は省庁HPより引用

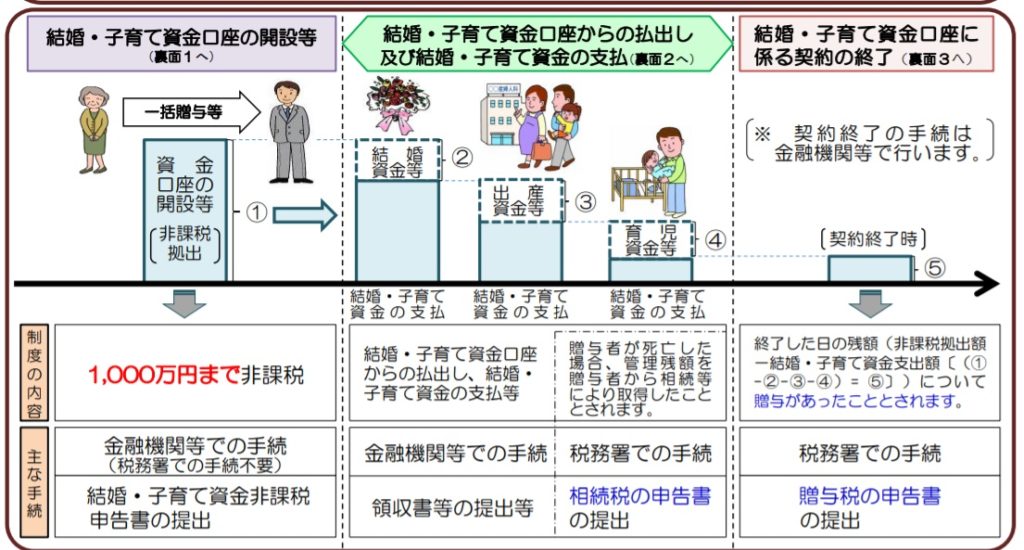

同様に、「父母などから結婚・子育て資金の一括贈与を受けた場合の贈与税の非課税制度のあらまし」についても、サイト上で見ることができる。

20歳以上50歳未満の人(受贈者」)が、金融機関等との一定の契約に基づき、受贈者の直系尊属(父母や祖父母などの贈与者)から、結婚・子育て資金の一括贈与を受けた場合の制度だ。

期間は、平成27年4月1日から令和3年3月31日までの間。

1,000万円までの金額に相当する部分の価額については、金融機関等の営業所等を経由して結婚・子育て資金非課税申告書を提出することにより贈与税が非課税となる。

非課税制度の適用を受けるためには、結婚・子育て資金口座の開設等を行う。

結婚・子育て資金非課税申告書をその口座の開設等を行った金融機関等の営業所等を経由して、信託や預入などをする日までに、受贈者の納税地の所轄税務署長に提出しなければならない。

贈与者の死亡による相続税の計算。契約終了時の残額についての、贈与税の計算に注意が必要だ。

また、結婚・子育て資金に該当する支出についてもチェックしておきたい。